ぜいたいきょう

中退共 特退共と同じく 退職金制度です!

歴史は浅く 中退共 特退共とは 異なり

広報活動をあまりしていないので 知名度はありません。

キャッチフレーズ は 低金利時代でも

2%の複利運用!です

広報活動をしていないので 無駄な経費を使っていないので

2%の複利が可能なのかもしれません?

税理士事務所に勤務する職員のための退職年金事業として

昭和58年に設立されました。

平成24年5月に 新たにスタート 一般社団法人ぜいたいきょう

税理士職員以外でも 加入できるようになって 新たなスタート

皆さん知らない訳ですね!!!

加入

税理士会員会員による推薦状が必要

特色

1 2% の複利運用

2 月額3千円から 最高3万円

3 祝い金 弔慰金制度

4 税理士関与先

他の特定退職金制度との重複はできませんが

中退共との重複は可能です!

●中退共 国の助成金がある。

●ぜいたいきょう 年2%複利運用

両方の加入がいいのかなぁ~

タグ

2012年10月6日 | コメントは受け付けていません。 |

カテゴリー:節税対策

特退共

従業員の退職金制度として 各地の商工会議所が取り扱っているものに

特定退職金共済があります。

大阪の場合は 大阪商工会議所が窓口です。

特色

● 大きな特色は 中小企業だけでなく 大企業も加入ができる事です。

● 掛金は 1口1千円 1人30口まで掛けることが可能です。

中退共との違い

● 掛金は1千円から 中退共は5千円から

● 中退共は 国の助成金がある。

● 大企業も加入できる 資本金や従業員の制限がない

よく似た制度です。

知名度は 中退共ですが どちらがお得か?

助成金のある中退共かと考えられますが~

独立行政法人は 無駄な経費を使うので

知名度があるのかもしれません???

その他

中退共に加入していて 資本金を増資した場合は 特退共に 非課税移管が可能です。

2つ同時に加入している場合は 途中で 特退共に することはできません。

タグ

2012年10月6日 | コメントは受け付けていません。 |

カテゴリー:節税対策

中退共

中小企業の従業委員の為の国の対職員制度

個人事業者の場合は 経費

会社の場合は 損金になります。

個人事業主や会や経営者は、小規模企業共済

従業員には 中退共 に加入するのが 節税のパターンですが、

建設業の場合は 経営事項審査 の ポイントの高い

「建退共」に加入を勧めています。

ポイント

● 一定期間 国の助成金がもらえます。

● 退職金を積立てることで 経費や損金になるので節税効果は大きいです。

● 12ヶ月の前納が可能です。

● 正社員他パートも加入できます。

窓口

銀行 信用金庫 商工会議所など

タグ

2012年10月6日 | コメントは受け付けていません。 |

カテゴリー:節税対策

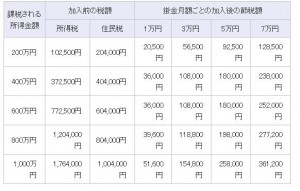

小規模企業共済

小規模企業共済は 国の独立行政法人が 運営している 中小企業の 「経営者の退職金」 共済制度です。

http://www.smrj.go.jp/skyosai/

特徴

● 掛金の全額が所得控除でき 節税効果は高い。

● 月払い 半年払い 年払い が選択できる

● 掛金を支払った分だけ所得控除できます。

例えば 12月に一年分を年払いすると全額が所得控除の対象になります。

● 掛金は 月 1千円~7万円 年間最大 84万円まで

● 掛金を担保に融資を受けることが可能です。

節税方法

① お金に余裕が無いと掛けることができませんので、 個人事業者の場合は

毎年 12月に 1年分 掛金を変更して支払うと効果的です。

② 個人事業者と事業専従者 会社役員が加入できます。

節税効果

所得が1千万円の方の節税効果は 掛金を年間 84万円 支払った

所得が1千万円の方の節税効果は 掛金を年間 84万円 支払った

場合は 361,200円にもなります。 所得税の税率が高い方は 加入しないと損な感じです。

取扱い

銀行 信用金庫の窓口

税理士などの組合

商工会議所など

タグ

2012年10月6日 | コメントは受け付けていません。 |

カテゴリー:節税対策

賃貸住宅の場合

個人事業者の場合

事務所併用の場合

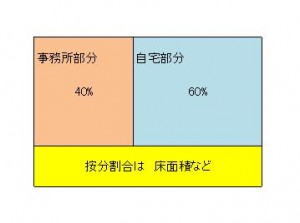

自宅が賃貸の場合は 家賃を事業割合に応じて経費にします。

床面積などを普通は使います。

例えば 10万円の家賃を支払っているようなケースでは 事業をしている部分だけが

経費にすることになります。

例 ① 自宅を事務所などに使用していない場合は 個人事業の場合は 経費にはなりません。

会社の場合

会社を設立している場合は 今まで 経費にならなかった 例 ① の様なケースでも

会社の 損金になります。

個人事業から 株式会社や合同会社など 法人成りした場合は

個人名義の契約書を 会社名義に書き直すと 節税になりますので

不動産会社に 会社契約に契約書を書き直してもらって下さい。

契約書の作成料は 通常 数万円から一月分の家賃ですが

節税効果の方が大きいので 社宅として会社契約にすることを

勧めています。

タグ

2012年10月6日 | コメントは受け付けていません。 |

カテゴリー:節税対策

青色事業専従者給与

所得分散による節税方法として

会社設立して 代表者家族に対して 所得を分散する方法があります。

基本的に 青色事業専従者給与も 所得分散による節税に該当します。

所得税率

所得分散による効果

所得が1000万の場合は 1000万円X所得税率33%-1536000円 = 1、764、000円 の所得税の負担

2人で 均等に分けると税率が下がり

500万円X所得税率20%-427,500円 = 572,500円

2人分なので 合計して 1,145,0000円

差額619,000円の節税になります。

1人より2人 所得分散は所得税率が 表のように超過累進税率で所得が

高い人ほど 税負担を多くしているために 分散して節税を行う手法です。

注意 わかりやすく 単純に説明していますが 給与所得控除が増えたり

配偶者控除などが受けれなくなったりして 実際の計算は少し複雑になります。

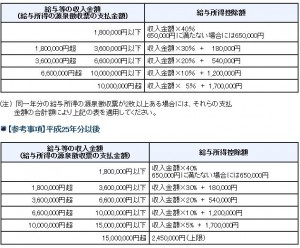

給与所得控除

● 給与の所得の計算においては 収入から給与所得控除を引くことになりますので

税金の負担は1人より2人 さらに複数になればなるほど減ります。

タグ

2012年10月5日 | コメントは受け付けていません。 |

カテゴリー:節税対策

個人の開業届

開業した場合は

個人事業者は ●開業届 ●青色申告承認申請書 ● 青色事業専従者給与の届出

(● 給与支払事務所等の開設届 ●源泉所得税の納期の特例の承認に関する申請書)

(定率法を選択する場合は 減価償却の償却方法の届出書)

を 提出します。

特に 青色申告承認申請書 と 青色事業専従者給与の届出 は

提出期限を守らないと 税金の面で不利な取扱いになります。

規定では細かくありますが

開業時から 2月以内 に提出しておく必要があります。

青色申告特別控除

個人の確定申告書の場合 青色決算書に 「正規の簿記」 貸借対照表欄を記入すると

65万円控除が可能です。

会計ソフトを利用する場合は65万円控除の利用が可能です。

不動産賃貸などでは サラリーマンなどが兼業している場合などは

「事業的規模」の要件を満たしている事が必要条件です、

形式基準 5棟10室 基準といい 一軒家なら5浪 マンションなら10室 以上ないと

いけません。 一軒家とマンションがある場合は マンション貸室2室を 1棟に計算して 5棟

以上 駐車場の場合は 5件を1棟に計算します。

土地の貸付けは 10件以上 叉は2000㎡以上が事業的規模になります。

タグ

2012年10月5日 | コメントは受け付けていません。 |

カテゴリー:節税対策